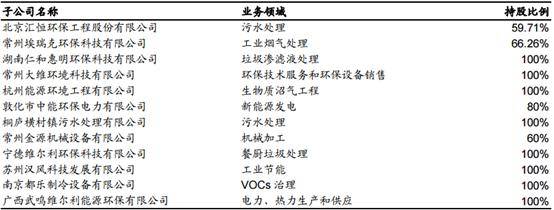

维尔利(300190)前身系德国 WWAG 在华成立的子公司,从事渗滤液处理十六年,是有机废物资源化专家。在深耕主业基础上,公司不断通过收购完善产业链布局,业务涵盖垃圾渗滤液处理、沼气生物质发电、VOCs 油气回收等,可为客户提供固废处理、废污水处理和废气净化解决方案的设计咨询、高端装备生产、工程承包和项目运营在内的多项综合服务。

1).公司已从事渗滤液处理业务十六年,未来将加大力度开发焚烧类客户,拓展焚烧厂渗滤液业务,同时积极研发小型渗滤液集成设备,进一步拓展小型垃圾渗滤液处理业务;

2).餐厨垃圾处理领域,公司首个餐厨项目常州餐厨项目稳定运行,示范效应显著,目前已在西安、绍兴、杭州等地区承接超过 20 项餐厨垃圾处理项目工程;

3).厨余垃圾处理领域,公司采用 EMBT 技术建设的第一个绍兴厨余垃圾项目已投入运行;今年在承接的泰国 onnut 区垃圾处理项目和上海松江区湿垃圾资源化处理工程 EPC 项目中继续运用 EMBT 工艺;

4).沼气及生物天然气领域,全资子公司杭能环境不断巩固现有农业沼气业务的同时力争在工业厌氧业务领域实现突破;

5).工业节能环保领域,依托全资子公司汉风科技和都乐制冷,充分的利用积累的项目经验及客户资源,拓展新领域;

维尔利(300190)发展历史:公司前身系德国WWAG在华成立的子公司,专门干垃圾渗滤液处理业务,由李月中博士担任总经理。2007年8 月,李月中及其管理团队以常州德泽实业投资有限公司为主体,收购公司100%股权,成立维尔利环保科技股份有限公司。

2014年,公司以 4.6 亿元收购杭能环境100%股权,将业务拓展至生物天然气和沼气工程领域。

2015年至 2016年,公司先后成立卢森堡、泰国及欧洲分公司,收购德国EuRec 公司,进一步加快海外市场拓展,稳固渗滤液处理龙头地位。

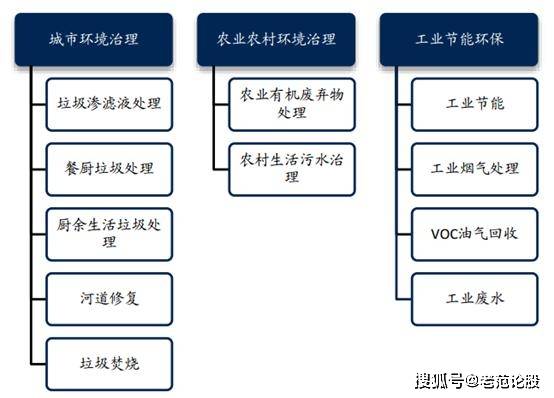

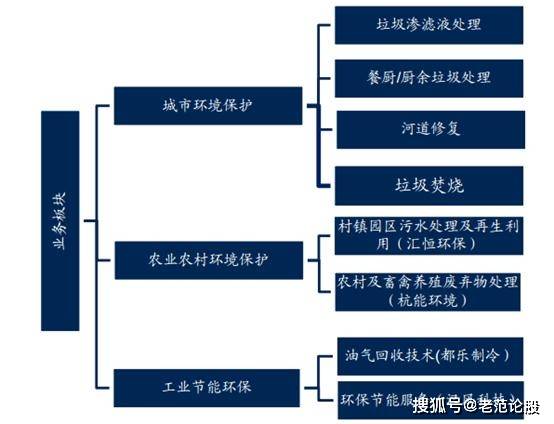

2017年,公司分别出资2.5亿和6.0亿元收购南京都乐制冷100%股权和苏州汉风科技100%股权,将业务延伸至工业环保和节能服务领域,形成“城市环境治理+农业农村 环境治理+工业节能环保”三大业务布局,业务涵盖垃圾渗滤液处理、沼气生物质发电、VOCs 油气回收等,可为客户提供固废处理、废污水处理和废气净化解决方案的设计咨询、高端装备生产、工程承包和项目运营在内的多项综合服务。

引入德国技术,龙头地位稳固。公司引入德国 MBR+NF 技术,并在原有技术基础上创新出 EMBT 技术。公司从事垃圾渗滤液处理业务十六年,已拥有成熟的MBR、厌氧、超滤、纳滤、反渗透等核心技术。

公司自成立初就以渗滤液处置为主体业务,迄今承接项目200余项,在垃圾渗滤液处理方面积累了丰富经验。2019年继续深耕主业,实现新业务领域的突破;公司除了继续拓展填埋场渗滤液业务外,加大力度开发焚烧类客户,拓展焚烧厂渗滤液业务。同时,公司还进一步开展有关工艺研发,开发小型渗滤液集成设备,进一步拓展公司在小型垃圾渗滤液、村镇渗滤液业务,以不断的提高公司在渗滤液领域市场占有率。

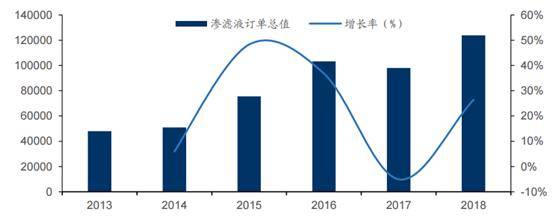

公司渗滤液市场占有率 21%,公司每年新增渗滤液订单总体呈增长趋势,至 2018 年渗滤液订单总值达 12.38 亿元。在国家政策频出+监管趋严的情况下,作为行业龙头,公司先发优势显著,龙头地位稳固,且不断开拓新市场,市占率有望进一步提升。

行业内处理餐厨垃圾主要有三种技术方法:厌氧发酵、好氧堆肥和饲料化。厌氧发酵通过有机质的氧化、降解、腐殖、酸化、液化以及产甲烷等原理以及不同的处置工艺,最终产出沼气等产品;而好氧堆肥仍然通过微生物的氧化分解,在厌氧处理结束后,可以通过好氧技术对残渣进一步处理,分解其中剩余的所需资源。厌氧发酵占地面积大,单位投资额高,但是无害化处理和资源提取率高;好氧堆肥工艺最简单,效果不易控制,且资源化和无害化率低。公司采用“厌氧+好氧”技术,实现了有机质和能量回收最大化,二者取长补短,好氧对固渣进行生产化肥而厌氧则分解出其中的沼气,实现资源综合利用。

在餐厨垃圾领域,公司提前布局。公司于2013 年中标常州餐厨项目,现已投入运营,示范效应显著,之后陆续在西安、绍兴、杭州等地区承接超过 20 项餐厨垃圾处理项目工程,2018年新增订单 3.17 亿元。公司承接的常州餐厨已通过国家发改委“第二批餐厨垃圾处理试点城市”的验收,已成为公司首个稳定运行的餐厨垃圾处理样板工程,为公司在全国范围内推广餐厨工艺、拓展餐厨垃圾处理业务发挥了积极作用;

在厨余垃圾方面,公司在引入德国技术的基础上新开发出 EMBT 技术,目前公司采用 EMBT 技术建设的第一个绍兴厨余项目已投入运行。公司在 2018 年 9月中标上海松江湿垃圾资源化处理工程中的设备供应项目,总金额为 1.15 亿。公司湿垃圾处理技术在上海、浙江地区已开花结果,能够准确的通过客户需求提供EPC、BOT、委托运营多种服务。

公司自 2013 年不断进行横向并购,完善环保领域产业链,打造综合性环保平台。2013-2014年,公司分别并购汇恒环保和杭能环境,进军污水处理和沼气工程。2017年,公司并购汉风科技和都乐制冷,将产业链延伸至工业节能环保领域。公司在城市环境保护、农业农村环境保护、工业节能环保三大领域均有布局,打造综合性环保平台。母公司与子公司可相互分享客户,按照每个客户需求提供一体化解决方案,业务涵盖水、固废、大气领域,有利于相互协作开拓市场;汉风可针对都乐客户提供 EMC 服务,减轻客户投资压力,同时拓展市场;母公司、汇恒环保与杭能环境均围绕有机废物资源化合作,深度挖掘客户的真实需求。完善的产业链与业务的高度协同,有利于公司发挥合力,开拓市场。

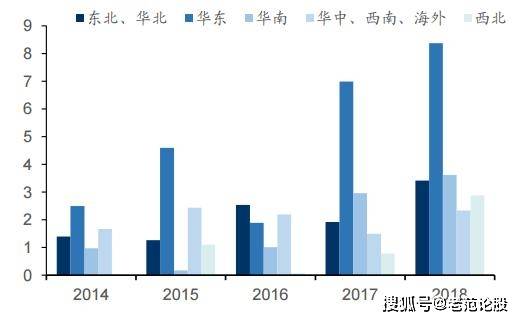

从业务地区分布来看,由于公司总部在江苏常州,本土优势显著,华东地区占比最高,达到 40.61%。公司自 2013 年中标常州餐厨示范项目以来,逐步将业务向省外拓展,2018 年成功中标上海松江区湿垃圾处置项目。省外业务收入占比逐步提升,华南和西北地区营收不断增加。

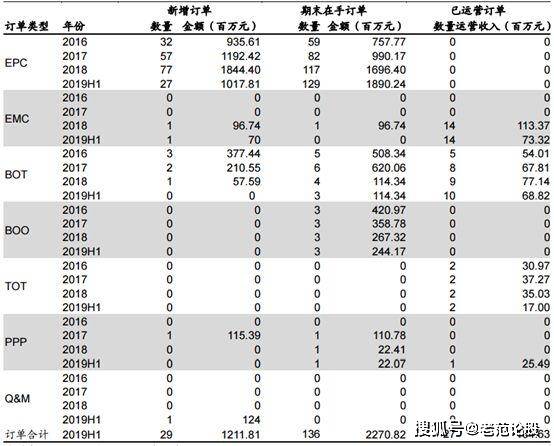

2018年,公司新增业务订单 79 个,共 18.44亿,其中EPC 订单 77 个,占全年新增订单的 97.47%;新增 BOT、EMC 订单各 1 个,总金额 1.54 亿。2019 年上半年公司新增业务订单仍绝大部分以 EPC、O&M 模式为主。报告期内 EPC 新签合同 27 个,金额到达101781.26 万元,报告期末在手订单仍有 129 个,未确认收入达 189023.96 万元;O&M 新增合同 1 个,投资金额达 12400 万元。充足的在手订单及持续超预期的新增订单为公司未来业绩释放提供支撑。

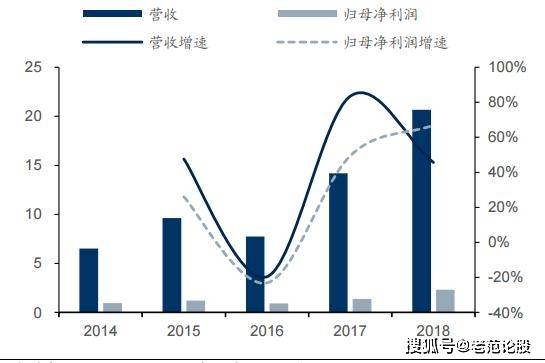

2014-2018年五年时间,公司营收从 6.51 亿增长至 20.65 亿,复合增速 33.46%。归母净利润从 2014 年的 0.96 亿增长至 2018 年的2.32 亿,复合增速 24.68%。2016 年,公司营收和净利润同比明显下滑,主要由于部分 BOT 项目尚处于施工前期准备阶段,未达到收入确认节点。过去五年,公司营收和净利润总体维持稳步增长的态势。

从收入结构来看,2014-2016 年,环保工程业务占主导,在营收中占比超过70%。从 2017 年开始,环保工程业务在营收中占比逐步下滑,从 17 年的 60%下滑至 18 年的 54%;设备销售业务则实现加快速度进行发展,从14 年的 0.93 亿增长至 18 年的5.45 亿,在营收中占比从 14 年的 7%提高至 18年的 26%。同时,运营业务也稳步增长。随公司业务多元化,收入构成也逐步多元化,环保工程、设备销售、运营服务成为公司收入的主要来源。

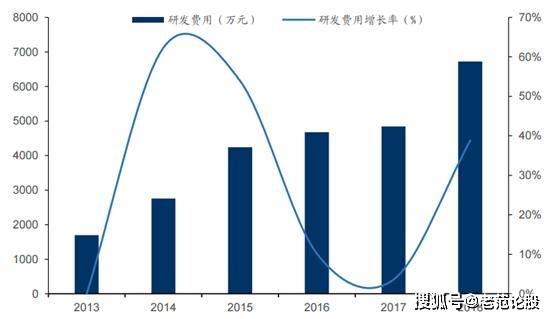

2018年,公司研发总投入为6,723.41万元,较2017年增加了 1,786.3 万元,占公司营收比例为 3.26%。公司始终将技术作为核心竞争力,研发投入从始至终保持增长态势,2014-2015年增速最快,2015年研发投入同比增长 53.90%;2016-2017 公司由于业务转型,营收减少,导致当年的研发投入减少;2017-2018,公司研发投入恢复高增长。

垃圾填埋场和焚烧厂是渗滤液产生的大多数来自。垃圾填埋和焚烧发电是我国处置生活垃圾的主要方式,极大地解决了我国“垃圾围城”的困境。但在垃圾填埋和焚烧过程中,易引起二次污染,包括气味、辐射、粉尘、垃圾渗滤液等,其中垃圾渗滤液是污染最为严重也是处理难度最高的污染物。垃圾渗滤液是指垃圾在堆放和处置过程中产生的二次污染物,是一种高浓度有机废水,具有浓度高、水质水量变化大、有毒有害污染物种类多、微生物营养比例失调等特点。垃圾填埋场的渗滤液与填埋方式、地理位置、季节等有关。垃圾渗滤液中含有大量有毒有害污染物,国内有关研究者采用 GC-M5-D5 联用技术检测出垃圾渗滤液中有 93 种有机物,其中 22 种列入我国及美国 EPA 缓解有限控制污染物黑名单。由于处置成本比较高,且早期监督管理不严,部分垃圾焚烧发电厂在建设之初并未同步配置餐厨垃圾处置设备,存在偷排渗滤液的现象。溢出的渗滤液排入河流和周围农田,同时雨季大量垃圾渗滤液进入地下,周边水体遭到严重污染。2017 年我国渗滤液产量已达 7354 万吨,渗滤液处理已刻不容缓。

渗滤液偷排问题愈发严重,2016 年 10 月,国务院发布《关于逐步加强城市生活处理工作的意见》,明确要求实施精细化运作管理,加强对垃圾焚烧过程中烟气污染物、恶臭、渗滤液的产生和排放情况监管,控制二次污染。同年12 月,国务院发布《“十三五”全国城镇生活垃圾无害化处理设施建设规划》,要求渗滤液处理设施与垃圾处理设施同时设计、施工和使用,渗滤液处理设备和运营服务市场迎来快速地发展。2018 年 5 月展开“清废行动”,对危险废物和堆存固态废料数量较多的地点进行挂牌督办,同时多次披露垃圾渗滤液无处理设施及偷倒渗滤液的现象。2019年5月,国务院开展生态环境保护统筹强化监管,逐步推动渗滤液处理市场规范化。

为实现疏堵结合,建立餐厨废弃物处理的长效机制,2010年,国家发改委、财政部、住房城乡建设部会同环境保护部和农业部,启动了餐厨废弃物资源化利用和无害化处理城市试点。《“十三五”全国城镇生活垃圾无害化处理设施建设规划》中指出,“到‘十三五’末,力争新增餐厨垃圾解决能力 3.44 万吨/日,城市基本建立餐厨垃圾回收和再生利用体系”。根据规划“十三五”期间全国城镇生活垃圾无害化处理设施建设总投资约 2518.4亿元,其中,餐厨垃圾专项工程投资 183.5 亿元。2018 年 7 月国家发改委发布《关于创新和完善促进绿色发展价格机制的意见》,旨在全面建立覆盖成本并合理盈利的固态废料处理收费机制,加快建立有利于促进垃圾分类和减量化、资源化、无害化处理的激励约束机制。该政策通过激励餐厨垃圾生产者和处理者,打破餐厨企业与非法收购者的不正当利益关系,解决餐厨垃圾处理企业“吃不饱”的问题。

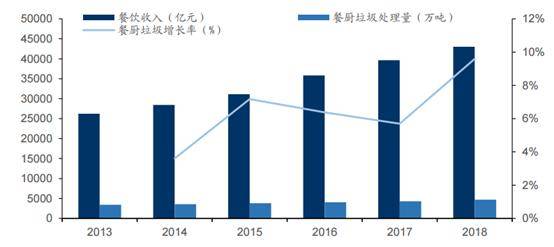

餐厨垃圾比重一直上升,处置需求旺盛。目前我国生活垃圾中餐厨垃圾占比达到59.3%,接近60%。我国城市每年产生餐厨垃圾不低于 6000万吨,年均增速预计达10%以上;而随着民众生活水平的提升以及餐饮结构与数量的丰富化,预计比重还将进一步上升。根据 E20 产业研究院固废研究中心统计,餐厨垃圾收运项目平均单价 200 元/吨,餐厨垃圾处理项目平均价格 150 元/吨,收运处置一体化均价 280 元/吨。

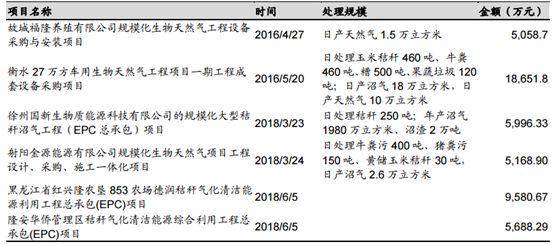

生物质、沼气发展一直是我国政策重点支持对象。2017年国家发改委发布《全国农村沼气发展“十三五”规划》,提出到 2020年全国沼气总产量要达 207 亿立方米,沼气工程总投资规模将达500亿元。2015-2017 年,国家连续三年以投资补贴方式支持规模化生物天然气工程建设,相关支持工程累计 63 个。2019 年 3 月 11 日,国家能源局印发《关于促进生物天然气产业化发展的指导意见》,首次将生物天然气纳入国家能源规划。最新意见提出,到 2020 年生物天然气年产量将超过 20 亿立方米,并在未来 5年内提升至 150 亿立方米,到2020 年超 300 亿立方米。在多项政策的推动下,生物天然气行业将迎来发展良机。

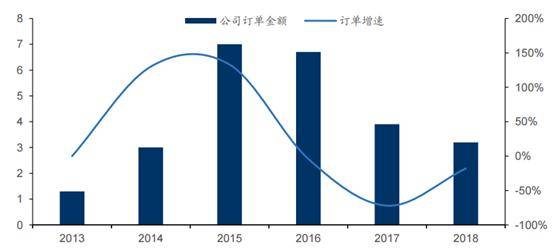

4.6亿收购杭能环境,切入沼气发电领域。2014 年 3 月,维尔利出资 4.6亿收购杭州能环境100%股权。在沼气及生物天然气业务方面,杭能环境通过多年的项目实践积累和研发技术攻关,已具备成熟的沼气处理工艺,在沼气工程领域的整体技术上处于国内领先水平,其高浓度高氨氮高效厌氧发酵技术、秸秆仿生水解技术等核心技术在行业内具有突出的竞争优势,处于行业领先地位。

公司收购杭能之后,杭能的新增订单金额处于稳步上升态势。2014-2018年,杭能的新增沼气工程订单金额分别为1.67/1.99/4.28/1.75/3.28 亿。截止到 2019 年中报,杭能新签沼气工程建设项目为 2 亿元。

6 亿收购工业节能服务企业汉风科技 100%股权。2017年 5月,公司于6亿收购苏州汉风科技100%股权。汉风科技是国内领先的工业节能服务企业,通过变频节能领域持续的技术探讨研究,实现“精细化”电机节能管理,提升了电机节电效率,其提供的节能服务具有节电效率高、运行稳定等特点,在同行业中处于领头羊。公司最早在钢铁行业电机节能领域实施合同能源管理模式,逐渐积累了丰富的运作经验,将 EMC 业务拓展至化工、电力、水泥等行业。

收购都乐制冷,深化布局工业节能领域。2017 年 5 月,公司于2.5 亿收购都乐制冷100%股权。都乐制冷在国内油气回收领域具有较强的市场竞争力,目前拥有包括油气回收系统在内的十项发明专利、四十七项实用新型专利,其自行研发的冷凝吸附法油气回收技术在同行业中处于领先水平,是多项油气回收行业标准的起草单位。通过收购都乐制冷,企业能快速获得都乐制冷在油气回收领域的技术优势,涉足工业节能业务领域,完善工业环保领域布局。

管理员

该内容暂无评论